代表ブログ

節税セカンドオピニオンの実施手順について

公認会計士・税理士の山口です。

セカンドオピニオン契約で節税コンサルティングをどんな手順で実施してるのか?について、お伝えしたいと思います。顧問税理士の仕事はイメージ出来る方が多いですが、セカンドオピニオングとなると何をするのか解らない、と言われることがあります。その中身についてご案内します。

1.節税セカンドオピニオンのポイント

いつもメルマガを読んで下さっている方には耳にタコができるような内容ですが、中身に入る前にポイントを整理しておきたいと思います。なぜ、その手段を執るのか理解出来ない人を減らすためです。

1-1.節税ではなく手取りを増やすのが目的

節税セカンドオピニオンで最も重要なのは、その目的が節税ではない、ということです。真の目的は、社長の手取りを増やすという一点にあります。では、なぜ、「節税」と呼ぶのか?といえば、「手取りを増やす」と検索する人より、「節税」と検索する人の方が多いという大人の事情があるからです。(悪しからずご了承下さい)

1-2.一生涯の手取りの最大化が目的

手取りを増やすといっても、目先の手取りの増加はもちろんですが、一生涯の手取りの最大化を目指します。したがって、節税対策の対象にする税金は、法人税だけでなく、所得税、贈与税、相続税といった個人の税金も対象として考えます。むしろ、実際のウェイトでいうと、個人の税金こそが中心で、法人税の節税は個人の税金を節税する際のオマケとして考えます。

法人税の節税対策には熱心だけど個人の対策は全然出来ていない社長が多いです。ご注意下さい。

1-3.節税商品の販売が目的ではない

手取りを増やすために、節税商品の購入を奨めることがあります。しかし、節税商品の販売が目的ではありません。節税商品の販売を目的にしてしまうと、お客様本意のアドバイスが出来ません。あくまでもお客様を中心に据えて、その手取り増に貢献出来るものだけをオススメするようにしています。

節税コンサルタントを名乗る節税商品のセールスマンは、最終的に自分が販売する節税商品が売れなければ生活が出来ません。したがって、自分の商品が販売出来るワンチャンスを狙ったコンサルティングを行います。売れるその時だけ良ければ良くて、数年後にどうなろうがお構いなしです。一方で、税理士の場合は、継続的に社長のサポートをしていく立場なので、将来的に社長との関係が悪化することが目に見えている節税商品の販売で短期的利益を追求するわけにはいきません。その意味では、税法の知識と経験も必要ですが、それ以上に一人の人間としての良心を活かしたアドバイスをするのが、節税セカンドオピニオンの本質です。

具体的にいうと、かつて全額損金の保険がありましたが、わたしは一つも提案したことがありません。全損保険は保障の内容が不充分で、傷害死亡、災害死亡という特殊要因による死亡でないと保険金が出ない保険だったからです。社長が死亡しても死亡保険金が出ない保険に加入した場合、ご遺族が不満を持つことになります。社長の相続にも関わることになる税理士として、そうした可能性のある保険ではなく、しっかりとした保障のある保険加入をすすめてきました。

このように、目先の節税ではなく、一生涯のその先まで考えて手取りの最大化を考えるのが、節税セカンドオピニオンなのです。このスタンスがとれるのが税理士の強みであり、税理士に節税セカンドオピニオンを依頼する理由になると思います。

2.節税コンサルティングのタイミングと提案作業

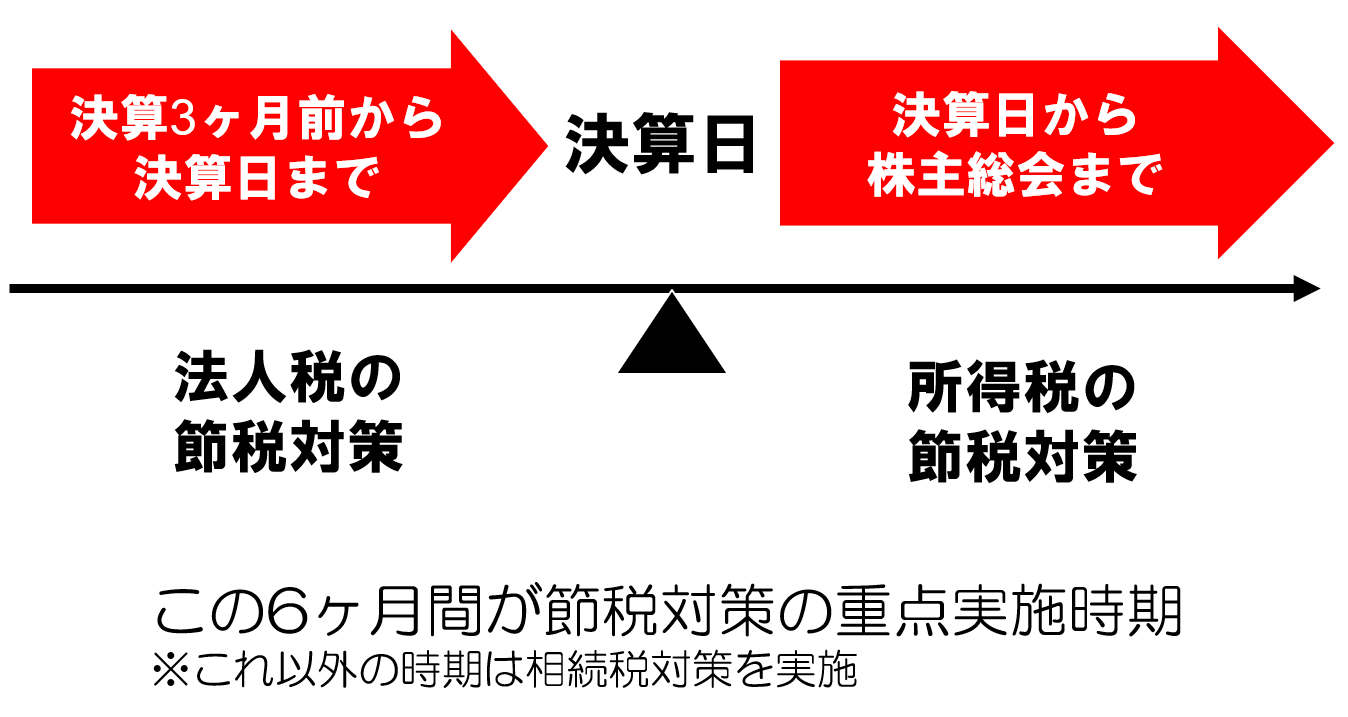

節税セカンドオピニオンは、年間2回のイベントに合わせて動きます。そのイベントとは、役員報酬を決定する定時株主総会と決算期末です。それ以外の時期に行う節税コンサルティングと合わせて提案作業についてご紹介したいと思います。

2-1.定時株主総会に向けた提案作業

定時株主総会は、決算期末日後3ヶ月以内に行うことになっています。定時株主総会では、前期の決算の承認を行うほか、その年度の役員報酬を決定します。役員報酬の額をいくらにするかで、会社の利益の額も変わるので、法人税の節税対策の一貫でもありますが、役員報酬は、社長個人の所得税の節税対策の原資になりますので、あらかじめ、その年に実施する所得税の節税対策を検討したうえで、役員報酬の中に、その予算を織り込む必要があります。

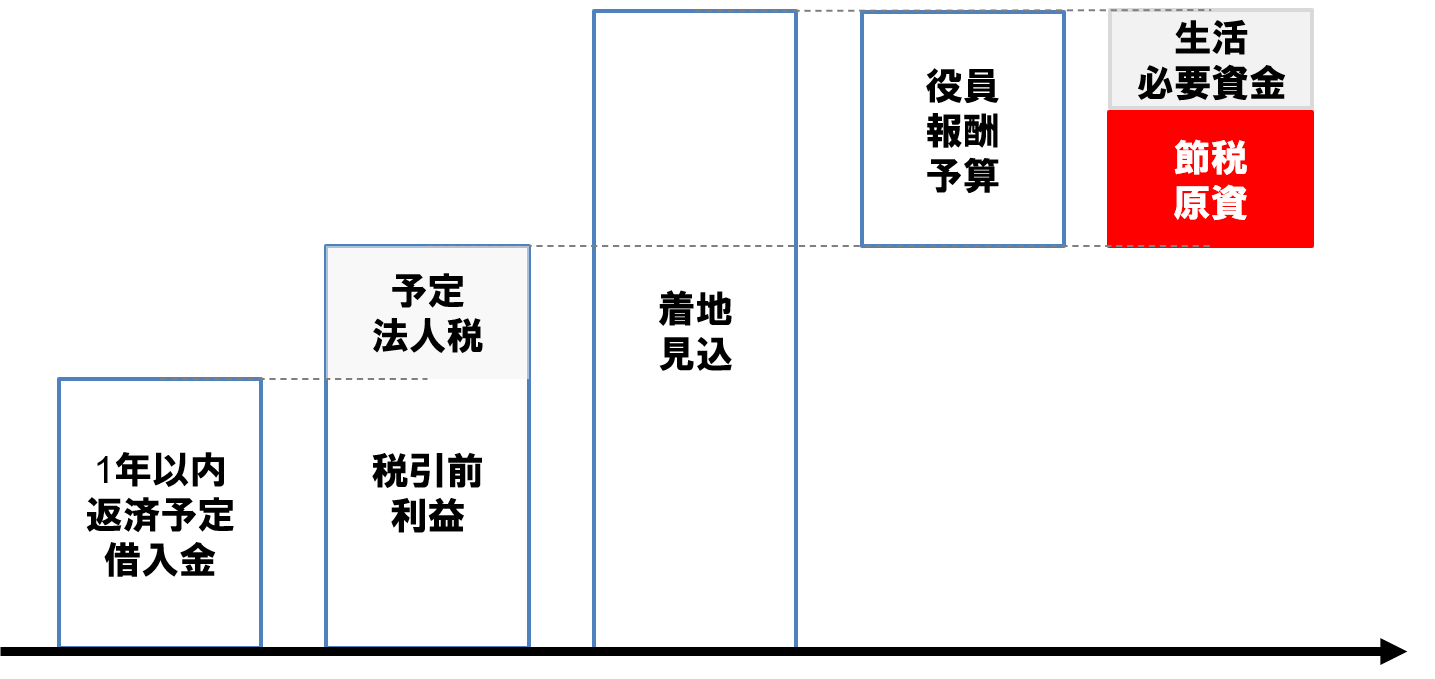

とはいえ無い袖は振れませんので、実際のプロセスのスタートは、当年度の会社の税引前利益をいくらにするか?というところからスタートします。

2-1-1.最低利益確保額の決定

税引前利益の額を決めるにあたって、最低、この金額は利益を出さなければならないという金額があります。その金額の算出根拠となるのが「1年以内返済予定長期借入金の額」です。

固定負債に計上されている長期借入金のうち、期首から1年以内に返済する予定額を流動負債の1年以内返済予定長期借入金に振り返るというのが会計上のルールです。固定負債に返済期間1年超の銀行借入が長期借入金として存在するのに1年以内返済予定長期借入金という勘定科目が決算書に出ていない社長もいると思います。上場会社は10割がこの処理を行っていますが、非上場会社の場合、やっている会社は3割くらいです。会社の資金繰りを考えるうえで、利益と並んで重要な項目にもかかわらず、その金額を知らされていない社長は節税以前に不幸といえるでしょう。

仮に、借入金の返済の全額を利益から行う場合には、次の算式から目標利益が計算出来ます。

目標利益=1年以内返済予定長期借入金÷(100%-実効税率34%)-減価償却費(予定額)

この数式で算定される目標利益が達成される場合、税引後の利益で借入金の返済の全てが賄えるので、期首と決算期末日の現預金を較べた時に現預金の残高が減ることはありません。これを借入期間中、継続して達成すると無借金経営が実現出来ます。

しかし、現実的には、その利益目標の達成は難しい場合も多いでしょう。その場合には、現実的な着地点として、1年以内返済予定長期借入金の半分以上の額を利益から返済出来る様な計画を立てましょう。

目標利益が計算出来たら、その金額と、社長の役員報酬を差し引く前の利益の額との差額が、役員報酬の予算枠になります。

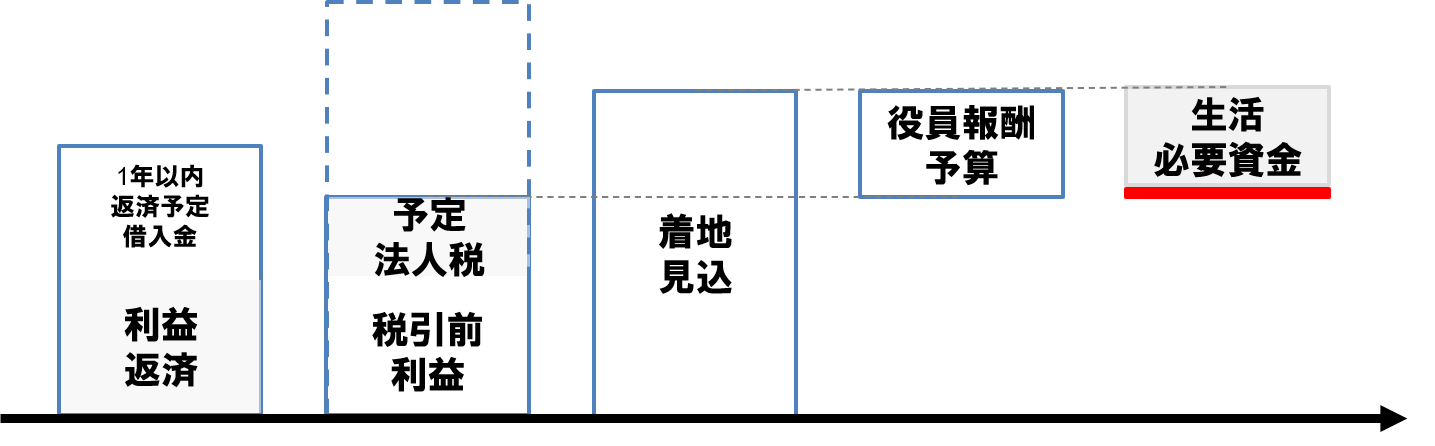

2-1-2.役員報酬の予算枠では生活出来ない場合

借入金の要返済額から計算した予算枠を目一杯使っても、社長の家族の生活が成り立たないということがあるでしょう。その場合どうするか?といえば、まずは生活に必要な額を確保するようにしてください。

もちろん、社長に過去の蓄えが沢山あるのであれば、1年間は低い役員報酬で我慢するという方法もあり得るとは思います。しかし、その場合、足りない生活資金を会社から一時的に借りる(会社側から見ると貸付金)というのは止めて下さい。会社から社長が借入をしている状況は、銀行から追加の融資を受けるにあたって大きな障害になるからです。

この時点では赤字覚悟で役員報酬を設定し、必死にがんばって予定より沢山利益を出せば、この問題を解決することが出来ます。一方で、もし、まだ追加の借入が出来るような状態であれば、運転資金の借入を検討してください。しかし、その借入は一時凌ぎの策に過ぎません。結局は利益を出して銀行借入を返済する他ないことは肝に命じておいて下さい。

2-1-3.役員報酬の受け取り方

ここまでで役員報酬の総額が決まりました。次に、どのように役員報酬を受け取るかを検討します。

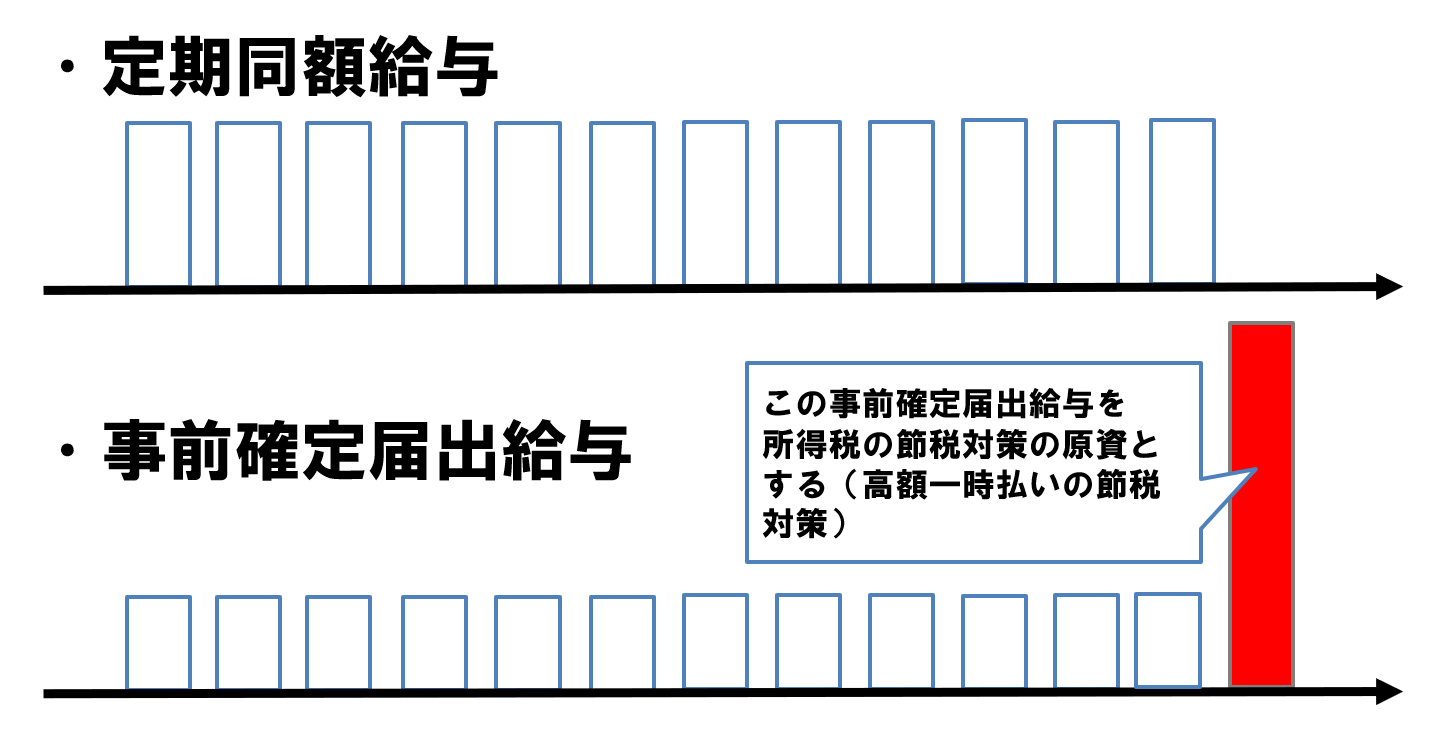

役員報酬は定時定額で毎月同じ金額を受け取る方法と、事前確定届出給与で一時的に大きな金額を受けとる方法のどちらか一方か、その両方の組み合わせを選択出来ます。

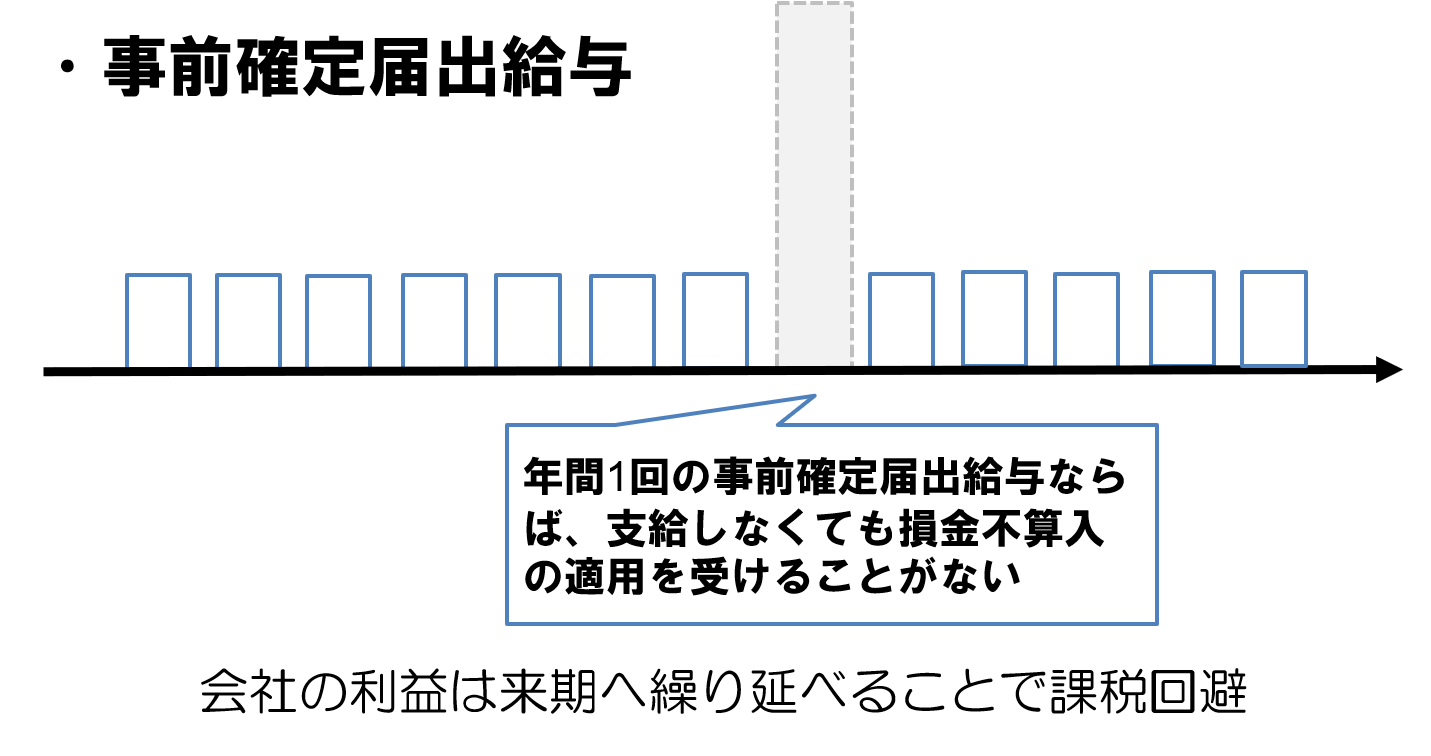

役員報酬の予算枠が生活に必要な額を超えて余裕のある場合、この予算枠を使って、個人の所得税の節税対策の費用を捻出することが出来ます。しかし、個人の所得税の節税対策を実際に出来るかどうか解らない場合もあります。具体的には、コインランドリー事業を始めようと思っても、自分で実行しても良いと思うような良い案件に巡り会わないかもしれません。そうしたことを想定するとに事前確定届出給与のメリットが発生します。というのも、年間1回の事前確定届出給与は、仮に支給しなかったとしても、他の役員報酬の法人税における損金不算入を発生させないからです。

というわけで、役員報酬予算枠を、定時定額で受け取る部分と、事前確定届出給与で受け取る部分に分割して、役員報酬の総額と受け取り方を確定させて、このタイミングでの所得税の節税対策の手続は完了となります。

2-2.決算期末に向けた提案作業

決算期末日の3ヶ月前になったら、決算着地見込を作成し、主に、法人税の節税対策を検討します。

法人税の節税対策自体はオマケですので、法人税を減らすことに目くじらを立てるのではなく、所得税の節税になる方法で、社長が受け取るための事前準備作業と位置付けて考えていく必要があります。

2-2-1.退職金の原資の積立

所得税を抑えて会社から資金を引き出す方法が退職金です。退職金を受け取るために必要なのは、おカネです。そのおカネを溜める方法としては、法人税を払った後の資金を預金でプールする方法と、多少なりとも法人税を節税して生命保険で貯める方法があります。どちらかお好きな方で貯めて下さい。

但し、高齢になるまで元気なままで退職金を自分で受け取る場合もあれば、不慮の事故で、若くして退職せざるを得なくなり退職金を受け取る場合もあることは忘れないで下さい。この低金利下で、法人税で目減りした額を貯めていくのと、保険料を損金に入れつつ死亡保険金の受け取りの可能性のある方法のいずれが良いかはじっくりと考える必要があると思います。

2-2-2.利益の繰延による利益と資金の平準化

退職金の積立も充分に出来ている状況で、余剰の利益をどうするか?という悩ましい問題を抱えている社長もいるでしょう(羨ましい限りです)。

こうした方は、ここで諦めて法人税を払うか、それとも繰り延べて法人税の支払いを遅らせるかの判断をする必要があります。繰り延べる方法の中にはリスクのある方法もありますので、繰り延べることと諦めることの間に明確な判断基準を設定することは難しいですが、より安全な繰延法を選択することで、納税のタイミングを社長自身で決定出来るという点は忘れないで頂きたいと思います。

諦めずに繰り延べた利益でコロナ禍にあっても不安のない毎日を過ごしている社長がいることを申し添えさせて頂きたいと思います。これが諦めずに繰り延べて法人税を払わなかったことの恩恵です。

一方で、例えば、レバレッジドリース(航空機やコンテナ船)で節税した結果、いま償還期を迎えている社長の中には、資金が戻ってこないだけでなく追加の資金拠出を求められるリスクにさらされている社長もいます(幸い、わたしのお客様では出ていないのですが)。

それそれの節税商品のメリット・デメリットを良く理解したうえで、選択していく必要があります。節税セカンドオピニオンでは、そうしたことを漏らさずお伝えすることが重要です。

2-3.それ以外の時期の提案作業

決算前3ヶ月と決算日後、株主総会までの時期を除く時期は、相続税対策を検討するのに良い時期です。相続税対策というと、まだ先のことと感じる方は、資産のポートフォリオを調整する時期と考えて頂くのはどうか?と思います。そのポートフォリオを考える際に、相続税における評価を取り入れることで資産の最適化が出来ます。社長と会社の連結貸借対照表を作成し、その時点での未払相続税の計算も行うと良いでしょう。

社長の場合、個人の財産を、大きく自社株式、金融資産、不動産、その他の資産という形で4つの区分で考える必要があります。

自社株式は会社の業績によって変動します。上場を目指さない社長の場合、自社株式の価値が上がらないように管理することは極めて重要です。

金融資産は、ある程度預金残高があることを前提として、預金だけに集中し過ぎないことが重要です。おカネを働かせて殖やしていくことも重要だからです。

ある程度金融資産が溜まってきたら、不動産を資産に組み込むことも検討すべきです。借入を活用することで個人のキャッシュ・フローの改善と資産の相続税評価の引き下げも可能になります。

※この部分のコンサルティングは通常の顧問料以外で別途料金を頂いております。

3.節税セカンドオピニオンのまとめ

このような流れで節税セカンドオピニオンサービスは行います。こうした手続を毎年繰り返していくことで、社長の手取りが劇的に変わってきます。

顧問税理士はいるけれど、ここで紹介したようなアドバイスを受けていらっしゃらない方は、是非、弊社のセカンドオピニオンサービスを検討下さい。

実際、そのセカンドオピニオンサービスの細かい中身を確認されたいということでしたらセミナーで確認して頂くことが出来ます。

次回は10月9日(金)です。

参加をお待ちしております。

セミナー

社長の手取りをトコトン増やす。社長向けセミナーを開催します

もし、節税対策の目的が「税金を減らすこと」ならご満足頂けないかもしれません。でも、節税対策の目的が「会社の財務基盤を強くすること」や「社長の生涯手取り収入を増やすこと」だとしたら、満足頂けるセミナーを開催します。

- 社長の生涯手取り収入を増やしたら、会社の財務基盤が弱くなるのでは?

- そんな方法があるなら聞いてみたい。

- 顧問税理士から、そんな提案されていないぞ!

そう思った方は必ず参加して下さい。

法人税の税率がどんどん下がり、所得税など個人課税が厳しい時代に

変わっています。節税セミナーも進化するのです。

セミナーの詳細や日程については下記よりご確認頂けます。

———————————————

【セミナー・講演会・イベント情報】

https://kigyou-no1.com/lp/take-home-pay

10月9日(金)、22日(木)

11月13日(金)、26日(木)

12月3日(木)、11日(金)

◆時間

15時半開場

16時開始18時終了

終了後、希望者のみで懇親会

◆参加費用

懇親会に不参加の場合:10,000円

◆セミナー会場

Zoom(オンライン開催)

https://kigyou-no1.com/lp/take-home-pay

——————————————————

【個別のご相談も受けています】

1時間3万円(税抜)

来社での相談対応を原則としますが、

遠方の方はビデオでご相談を受けることも可能です。

(カメラとマイクのついているノートパソコンが必要です)

このメルマガの返信でご用命下さい。

—————————————————

【ビズ部の近況】

こんな記事を書いて欲しい ということがありましたら、

info@accountax.co.jpまで ご連絡下さい。

———————————————————

【紹介コーナー】

今回もお休みします。

—————————————

【編集後記】

4連休前くらいから

かなり涼しくなってきました。

これからは台風が来る度に

どんどん気温が下がっていく事でしょう。

季節の変わり目は

体調を崩しやすい時期だと思います。

どうぞ、ご自愛下さいますよう

お願いします。

それでは、またお会いしましょう

キャッシュ・イズ・キング!!

————————————–

メルマガのバックナンバーが読めます。

コチラをご覧下さい

https://goo.gl/7TfS9J

—————————————–

★いま知りたい経営情報についてご連絡下さい。★

★お役に立てれば幸いです。 ★

info@accountax.co.jp←受付アドレス

—————————————————————